作 者 | 唐婧

编 辑 | 曾芳

图 源丨图虫

既然上市银行发行可转债是为了促进转股并补充核心一级资本,那么在下修条款被触发时,为何有银行会选择不下修可转债的转股价格?

一般而言,下修转股价格后,可转债的转股价值会得到提升(转股价值=100/转股价格*正股价格),有利于提振转债持有人的转股意愿,毕竟转股溢价率为负时投资者才更有动力转股(转股溢价率=可转债价格/转股价值-1)。

据此看来,江苏紫金农村商业银行股份有限公司(下称“紫金银行”)近日发布的这则公告值得行业关注。

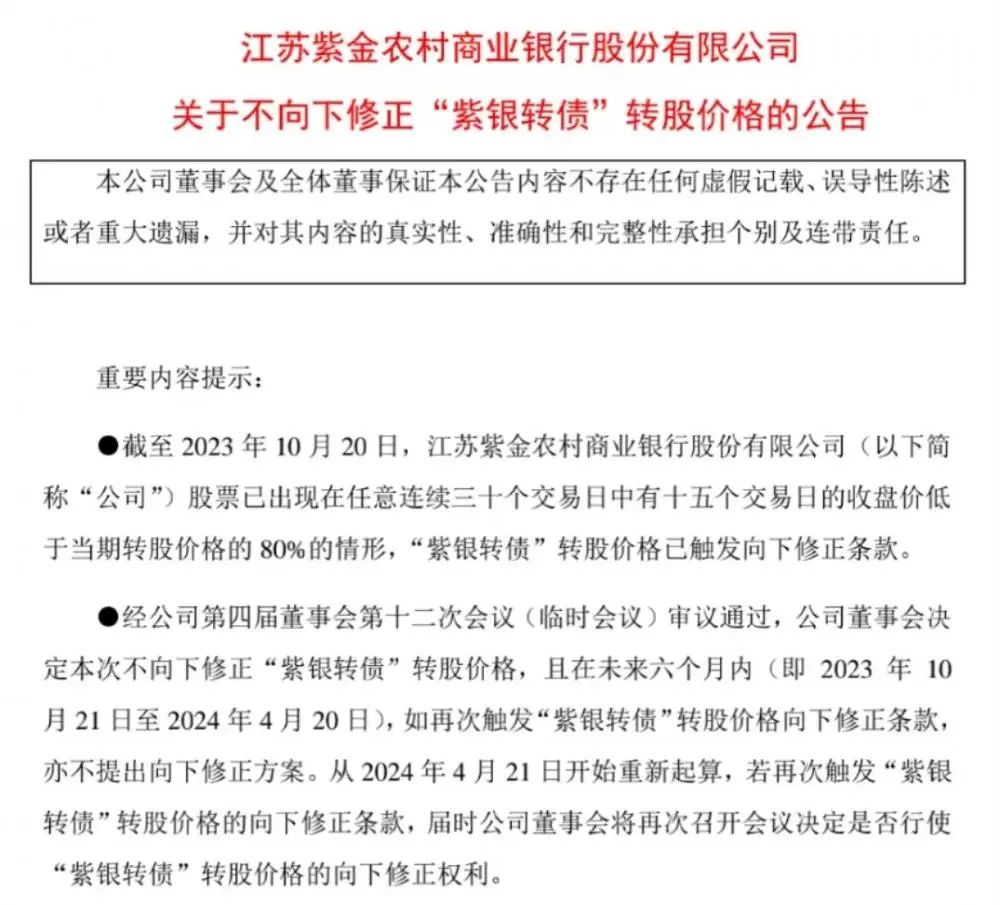

10月20日下午,紫金银行发布《关于不向下修正“紫银转债”转股价格的公告》,至 2023 年 10 月 20 日,股票已出现在任意连续三十个交易日中有十五个交易日的收盘价低于当期转股价格的80%的情形,“紫银转债”转股价格已触发向下修正条款。

然而,紫金银行董事会决定本次不向下修正“紫银转债”转股价格,且在未来六个月内(即 2023 年 10 月 21 日至 2024 年 4 月 20 日),如再次触发“紫银转债”转股价格向下修正条款,亦不提出向下修正方案。公告还称,从 2024 年 4 月 21 日开始重新起算,若再次触发“紫银转债”转股价格的向下修正条款,届时紫金银行董事会将再次召开会议决定是否行使 “紫银转债”转股价格的向下修正权利。

值得一提的是,10月9日,紫金银行曾发布《可转债转股结果暨股份变动公告》,截至 2023 年 09 月 30 日,尚未转股的可转债金额为4,499,600,000元,占“紫银转债”发行总额的 99.9911%。Wind数据显示,截至2023年10月23日,“紫金转债”的未转股比例仍然高达99.99%。

有紫金银行相关人士告诉21世纪经济报道记者,其实紫金银行也希望可转债能够顺利转股补充核心一级资本,但目前下修转股价格并不在该行的可选项之中。

不能还是不想下修?

紫金银行在公告中给出的解释是,鉴于“紫银转债”距离存续期届满尚远,综合考虑公司的基本情况、股价走势、市场环境等多重因素,以及对公司长期稳健发展与内在价值的信心,为维护全体投资者的利益,公司董事会决定本次不向下修正转股价格,同时在未来六个月内如再次触发可转债转股价格向下修正条款,亦不提出向下修正方案。

不过,记者采访了解到,紫金银行本次不下修可转债转股价格的根本原因并不是以上几点,而是银行转债领域的一个“老生常谈”——转股价下修不得低于最近一期经审计的每股净资产。上述紫金银行相关人士向记者直言,根据上述规定,目前“紫银转债”的转股价格已经没有下修的空间。且这也不是紫金银行第一次发布《关于不向下修正“紫银转债”转股价格的公告》,前两次不下修也是同样的原因。记者梳理发现,紫金银行曾两度因股价低迷触发下修条款,并于2022年8月31日和2023年3月21日先后发布《关于不向下修正紫银转债转股价格的公告》,且两次公告给出的理由与本次公告也几乎一致。

一位券商人士曾告诉记者,根据监管相关规定和要求,国有上市银行可转债发行,转股价格不得低于最近一期经审计的每股净资产,并且该规定同样适用于转股价下修,否则会有国有资产流失的嫌疑。招商证券银行业首席分析师廖志明也认为,紫金银行是囿于有关规定,无法下修可转债的转股价格。

Wind数据显示,“紫银转债”最新的转股价格为3.85元/股,已经远低于紫金银行最新一期的每股净资产——4.76元/股,按照上述监管规定已经没有继续下修的空间。

事实上,“紫银转债”自发行以来转股价格已经经历多次调整,发行人也表现出积极促进转股的意愿。上述紫金银行相关人士告诉记者,紫金银行会继续积极促进转股,且目前“紫银转债”距离到期还有近3年,未来如果正股表现良好,转股也并非全无机会。不过,截至10月23日收盘,紫金银行报2.53元/股,较上市以来高点已经回落超60%。

据悉,“紫银转债”于2020年7月23日正式发行,发行规模45.00亿元,期限6年,到期日为2026年7月23日,距今尚有2.75年左右。据统计,发行以来,“紫银转债”的转股价格共经历了四次调整,初始转股价格为 4.75 元/股;2021 年 6 月 15 日,“紫银转债”转股价格因分红调整为 4.65 元/股;2021 年 8 月10 日,“紫银转债”转股价格因正股股价低迷触发下修条款,调整为 4.05 元/股;2022年 6 月 13 日,“紫银转债”转股价格因分红调整为 3.95 元/股;2023年6月16日,紫银转债的转股价格再度因分红调整为 3.85 元/股。

廖志明告诉记者,2021年8月紫银转债已经下修过一次转股价,将转股价下修至当时的“最近一期经审计的每股净资产”,即4.05元/股。由于转股价会随着股票分红而除息调整,且由于净利润留存,银行净资产会有所增长。紫银转债目前最新转股价已经调整为3.85元/股,低于当前“最近一期经审计的每股净资产”(4.76元/股),不存在下修空间。

选择不下修的发行主体增多

另据记者统计,10月以来共有31家上市公司发布了关于不向下修正可转债转股价格的公告,明显高于去年同期。从公告给出的理由来看,多是综合考虑公司的基本情况、股价走势、市场环境等多重因素,以及对公司的长期发展潜力与内在价值的信心,为维护全体投资者的利益,决定本次不向下修正转股价格。

私募排排网财富研究员隋东对记者表示,一般而言,上市公司在转债触发下修条款时仍然不下修转股价,主要有以下三点原因。

一是对公司未来发展有信心,看好公司股价未来会上涨,认为没必要通过下修转股价来提高可转债价值。

二是避免市场信心受到影响,下修转股价可能会被市场解读为公司价值被高估,从而进一步带动公司股价下跌。

三是保护现有股东利益,避免股权被稀释,不下修转股价一定程度上可以保护现有股东的持股比例。

多位受访人士表示,保护现有股东利益、避免股权被稀释可能是上市公司不向下修正可转债转股价格的重要原因。根据最新发布的《可转换公司债券管理办法》,上市公司可转债募集说明书约定转股价格向下修正条款的,应当同时约定转股价格修正方案须提交发行人股东大会表决,且须经出席会议的股东所持表决权的三分之二以上同意,持有发行人可转债的股东应当回避。同时,修正后的转股价格不低于前项通过修正方案的股东大会召开日前20个交易日该发行人股票交易均价和前一个交易日均价。

这意味着,可转债的转股价格不是想“下修”就“下修”,需要获得上市公司股东的同意,同时也不是想“下修”多少就“下修”多少,监管文件也为其规定了一个下限。另有公募人士发表观点称,由于下修转股价意味着债转股后股权会进一步稀释,因此从股东权利出发,基于对公司基本面、后市行情的信心,今年以来,选择不下修的发行主体也在增多。

本期编辑 刘雪莹 实习生 肖楠