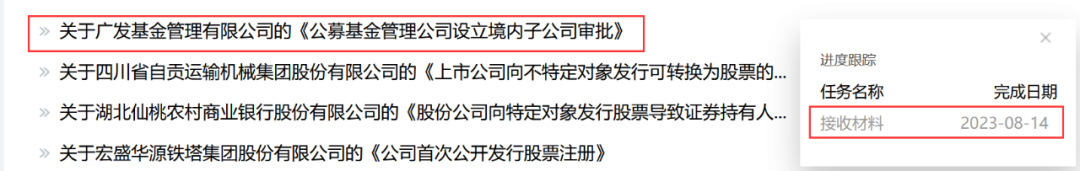

8月14日晚间,证监会官网披露关于广发基金的《公募基金管理公司设立境内子公司审批》显示,广发基金设立境内子公司的申请目前处于接收材料阶段。券商中国记者发现,目前11家排队待批的基金公司境内子公司申请,有5家于年内提交。再加上于年内获批的嘉实国际,以及年内已开业的睿远基金(香港)有限公司开业、汇添富美国子公司正式开业,2023年堪称公募基金频繁“落子”之年。

基金公司子公司通常聚焦某类特定业务,因此又称为专业子公司。子公司从事业务的变化过程,反映的是基金公司在时代趋势下资产业务的版图变迁。顺着这一线索,基金子公司早期经历过专门从事通道和非标业务阶段,一度创造出3年10倍的规模增长奇迹。而近年设立的子公司主要是从事基金销售、股权投资的境内子公司,或从事境外资管业务的境外子公司。

分析认为,基金公司设立财富子公司,建立一站式全市场产品、全业务链条的财富管理平台,可以帮助投资者筛选到匹配其风险偏好的优质基金产品,不断完善资产配置服务能力。但如果单纯从公募基金的资管视角出发去进行财富管理,可能会偏离财富管理的本源。基金子公司发展需要同时在资产端和财富端进行拓展,既要有对市场的深度认知,也要充分了解和匹配投资者的需求,这才是财富管理公司实现高质量发展的应有之义,但也是难点所在。

广发基金申请设立子公司,是今年以来基金公司频繁“落子”的一个缩影。

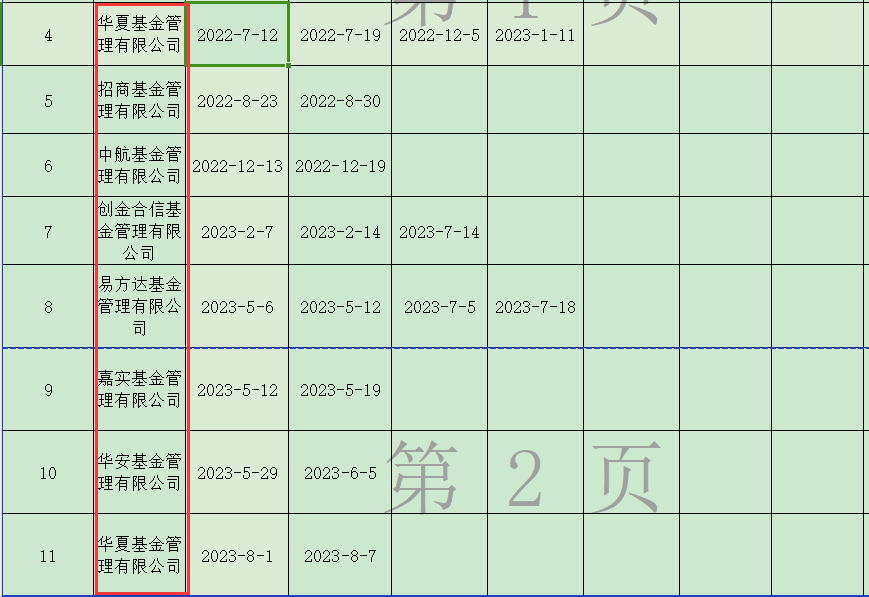

证监会官网显示,截至8月11日共有11家基金公司的境内子公司设立申请排队待批,其中2020年南方基金提交设立申请,2021年银华基金提交设立申请,2022年有4家公募提交设立申请,其余5家申请均于2023年提交,分别是创金合信基金、易方达基金、嘉实基金、华安基金、华夏基金。其中,汇添富基金、华夏基金、易方达基金的申请还于今年获得第一次反馈意见。此外,截至8月11日还有3家基金公司的境外子公司设立申请排队待批。

(来源:证监会官网)

其中,7月21日证监会对易方达基金申请设立销售子公司提出三点意见:一是补充说明经营范围包括“软件科技领域内的技术开发、技术服务、技术咨询”的有关考虑及是否符合基金销售子公司定位;二是提供基金托管机构出具的最近2年主动偏股型(基金合同明确约定股票投资比例60%以上的基金,不含指数基金)公募基金季均管理规模高于200亿元的证明材料;三是补充提供拟设基金销售子公司关于公平对待代销其他基金管理人产品的有关安排。

获批方面,7月24日证监会核准嘉实基金在香港特别行政区设立嘉实国际(控股)有限公司(下称“嘉实国际”)。证监会要求,嘉实国际设立后,嘉实基金公司应当尽快完成将现有境外子公司股权调整至嘉实国际等后续工作,相应调整嘉实国际注册资本,并按规定履行报告程序。嘉实国际应当依法从事金融业务或金融相关业务,不得从事与金融无关的业务。此外,今年3月27日睿远基金(香港)有限公司开业,今年5月汇添富美国子公司正式开业。

需要指出的是,基金公司设立子公司,通常是以开展某类特定业务为目的。因此,子公司从事业务的变化过程,实际上反映的,是基金公司群体在时代趋势下资产业务的版图变迁。

市场记忆犹新的,是早些年的基金专户子公司。早在2012年底基金子公司业务开闸,成立子公司随后成为各家基金公司的“标配”。相关数据显示,基金子公司的规模在2013年只有9000多亿,经过2014、2015和2016年上半年的爆发式增长,规模高达10.5万亿,创造了3年10倍的增长奇迹。这些业务负债端以银行资金为主,资产端以通道和非标业务为主,逐渐暴露出了职责不清、低资本、高杠杆、通道业务让渡管理责任、风控措施不足等风险,在监管加强后基金子公司规模大幅缩水,不得不谋求业务转型等出路。

而在近几年后成立或设立的基金子公司,主要是从事基金销售、股权投资的境内子公司,或者是从事境外资管业务的境外子公司。比如,博时基金从事基金销售的博时财富基金销售有限公司,成立于2022年1月。截至目前获批的基金销售子公司已超过7家。

此外,还有基金子公司专门从事股权投资和特定资管业务。比如,华夏基金此前设立的股权子公司,以及已存在的华夏财富等从事投顾业务的子公司。此外记者从业内获悉,某些基金公司拟设立公募REITs专业子公司。境外子公司方面,据报道证监会证券基金机构监管部近期下发的《机构监管情况通报》显示,截至2022年底共26家公募基金管理公司合计设立27家境外一级子公司和7家境外二级子公司,其中中国香港27家、美国3家、英国和新加坡各2家。如果再加上今年正式开业的2家,目前,国内公募基金设立的境外子公司合计35家。截至2022年底,基金境外子公司合计受托管理资产规模约4000亿元,同比增长16%,其中80%的管理资产投向中国市场(含香港市场)。

博时基金认为,最近十多年我国个人金融资产增长迅猛,财富管理市场规模排名已位列全球第二。基金公司设立财富子公司,践行以投资人利益为核心的理念,建立一站式全市场产品、全业务链条的财富管理平台,可以帮助投资者筛选到匹配其风险偏好的优质基金产品,不断完善资产配置服务能力,优化投资者的投资体验,这也有助于推动基金公司高质量发展。

以嘉实基金旗下的财富管理机构嘉实财富为例,该公司于2012年3月注册成立。据嘉实基金介绍,该公司的成立是为了解决“基金产品赚钱但客户不赚钱”的行业痛点。目前嘉实财富注册客户数达近十万,品牌活动辐射客户数超百万,业务规模和服务水平均居市场前列。值得一提的是,嘉实财富基于中国高净值客户从周期来说已经进入了传承的高峰期这一预判,早在2017年成立了家族办公室,以提供财富传承服务。

“嘉实财富更加聚焦的实际上是确权之后、在法律架构之下、在信托内资产的投资,包含信托、保险的配置,以及我们穿越牛熊的跨资产类别、跨国别、跨币种的全天候资产配置,去服务客户的传承投资需求。同时,我们给客户提供的不仅有国内的家族信托,还有离岸的针对非美客户、非美资产以及美国的家族信托,针对客户的美国资产,跨国别、跨币种、全天候地满足高净值客户的传承需求。”嘉实基金说。

嘉实基金还说到,基金投顾业务是多数基金财富子公司均涉足的业务类型,呈现高度竞争的特征。这类机构力求依托自身专业优势,帮助解决投资者在基金筛选、组合配置和择时上的“最后一公里难题”。当前包括嘉实财富、中欧财富、华夏财富在内,今年二季度末均已经进入全市场基金代销“百强名单”之列。公募基金财富子公司将推动财富管理行业加速向“买方模式”转型,继而为财富管理机构创造更大的业务空间,推动财富管理行业高质量发展。随着财富管理业务的深入发展,此外不少基金子公司也在探索转型发展,未来基金子公司业务模式将呈现百花齐放的格局。

但财富子公司在发展过程中,也存在需要处理的难点。嘉实基金认为,本质上财富管理与资产管理具有不同的特点,如果单纯从公募基金的资管视角出发去进行财富管理,可能会偏离财富管理的本源。财富公司的发展需要同时在资产端和财富端进行拓展,既要有对市场的深度认知,也要充分了解和匹配投资者的需求,这才是财富管理公司实现高质量发展的应有之义,但也是难点所在。“面临同质化竞争加剧的现状,财富子公司需要打造独特的服务优势,需要突破自身、深挖潜能,给予投资者真正匹配的产品与服务,打造更精细化的运营体系,提高投资者持有体验。”

责编:汪云鹏

校对:廖胜超