以下文章来源于债券球 ,作者债券球

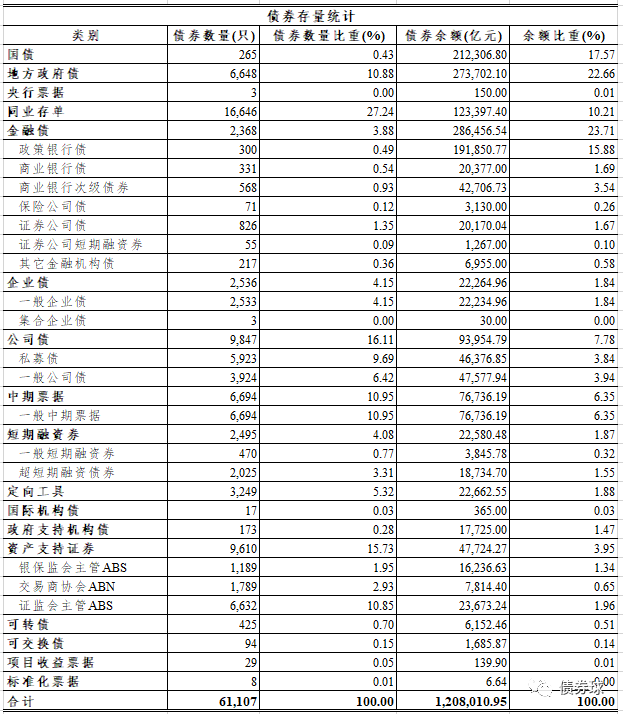

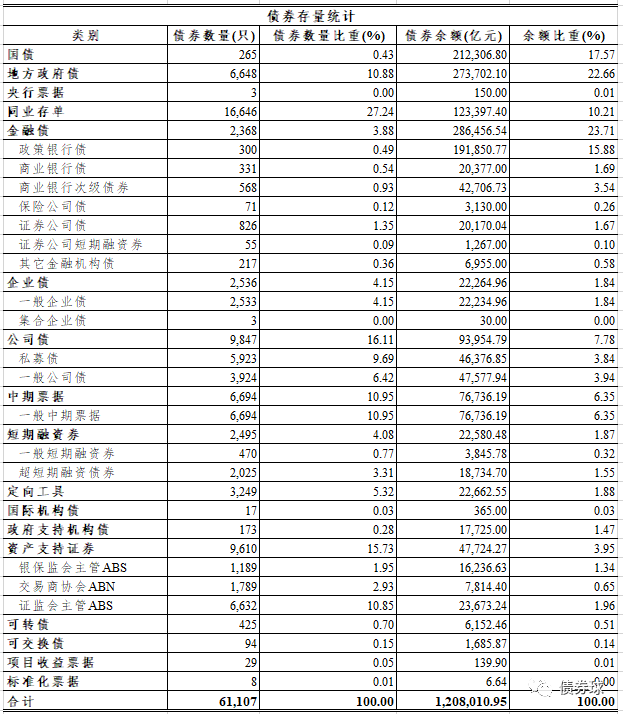

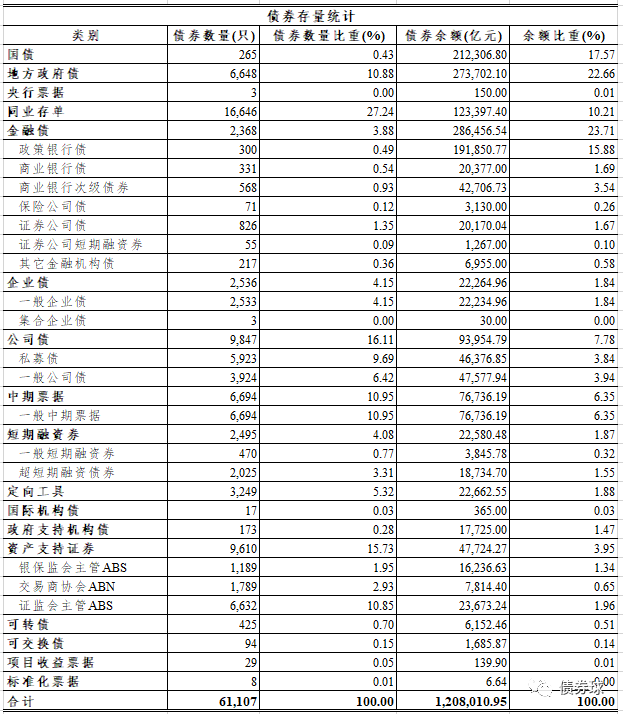

截止2021年6月30日,整个债券市场存量规模达到120.8万亿,其中城投债规模约为12.1万亿,占比差不多只有10%,然而在实务中,对于大多从业人员,不管一级,还是二级,城投债基本都是日常工作的焦点,而其他种类的发行人存在感相对要弱很多。原因何在?今天我们就来探索一下。利率债和信用债构成了目前120.8万亿的债券市场,其中利率债大约有80.14万亿,主要由国债、地方债、央票、同业存单和政策性金融债构成;信用债大约有40.66万亿,主要由发改委、证监会、协会,以及人行和银保监主管的金融债相关产品构成。

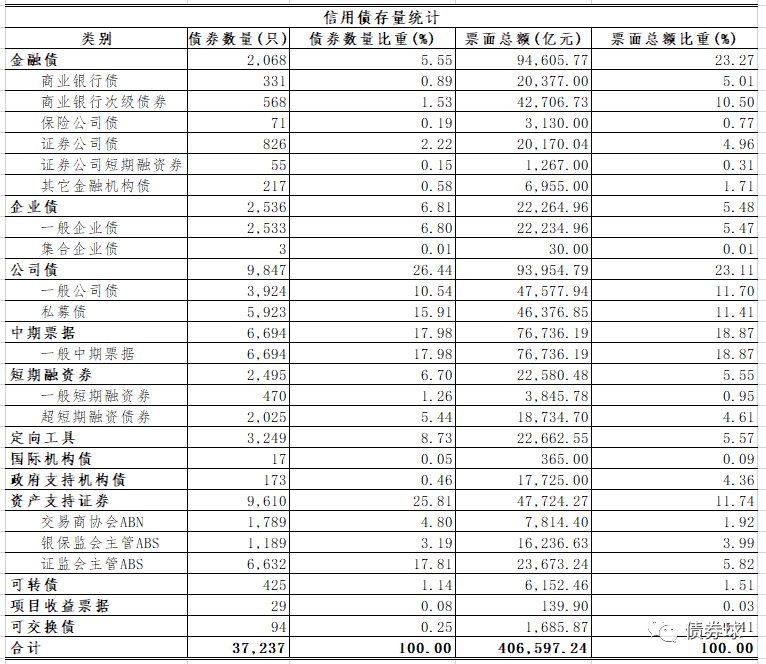

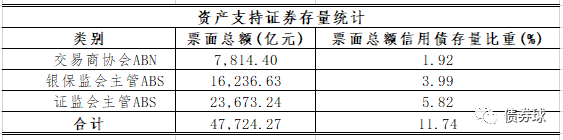

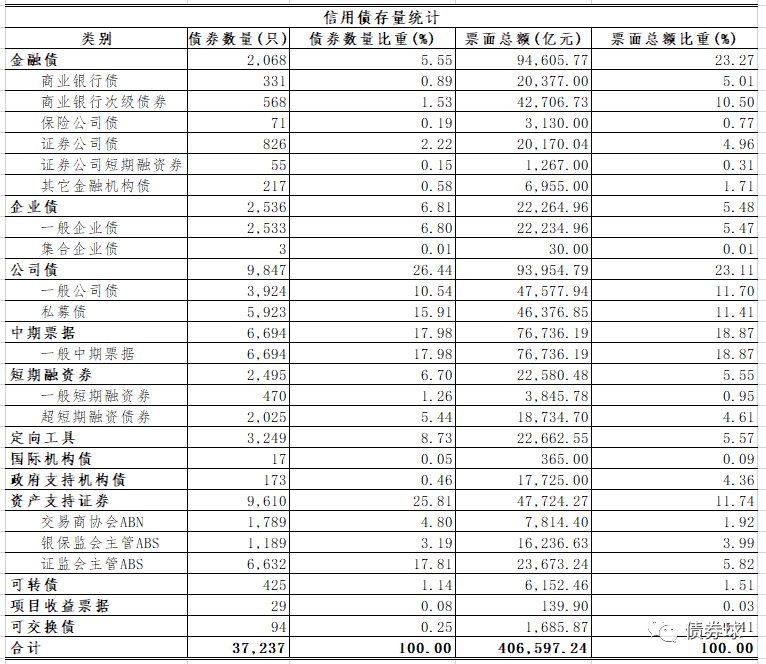

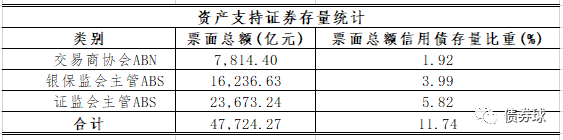

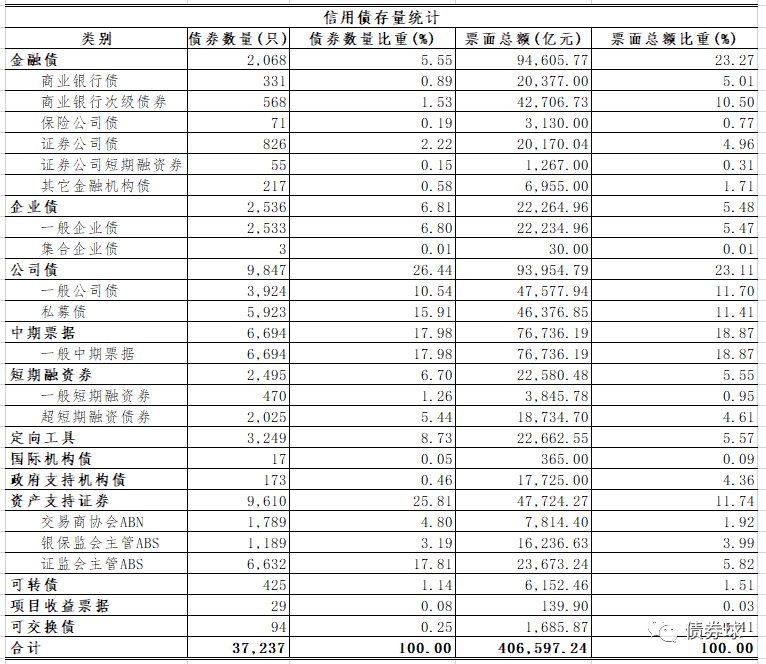

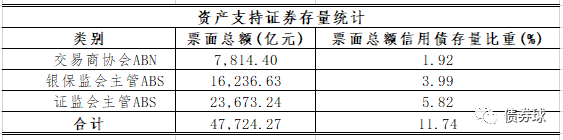

广义的金融债可以理解为金融机构发行的债券,其中具备代表性的有银行、证券和保险等,此类债券主要由一般金融债券和补充资本为主的次级债券构成。目前信用类金融债存量规模大约有9.46万亿,占整个信用债的比重为23.27%。证券公司短期融资券发行规模相对较少,之前申报流程相对复杂,目前虽然有一定优化,但是基于目前已经可以发行短期公司债,替代性很强,这个品种的地位预计会越来越较低。其他金融机构主要是指满足金融债要求的其他发行主体,如:租赁、财务公司、消费金融公司等。企业债作为发改委主管的债券品种,以强悍的兑付能力享誉市场。在经历2016的巅峰之后,近年来,企业债存量规模持续下行,从2016年末的3.27万亿,下降到目前的2.23万亿,下降幅度比较明显。自2015年初,公司债改制以来,公司债呈现持续、快速上升的态势,虽然去年末至今,公司债政策出现收紧的趋势,但是其存量规模依然处于较高的位置。截止2021年6月30日,公司债存量规模达到9.40万亿,与金融债体量相当,其中公募公司债和私募公司债基本各占半壁江山。作为协会主要的信用债品种,基本可以和公司债的相关品种一一匹配,其中中票和短融可以对应公募公司债,而PPN则和私募公司债相对应。一直以来,协会产品在信用债市场占据中流砥柱的作用,笔者以为这主要和我国金融体系以银行为中心有关。截止2021年6月30日,上述三个品种累计存量达到12.20万亿,占整个信用债存量的30%。资产支持证券涉及三大监管口径,分别为协会的ABN、银保监主管的以信贷ABS为主的产品和证监会主管的ABS。总的存量目前大约4.77万亿,其中证监会的产品大约占到一半。其他品种包括可交债、可转债、项目收益票据、国际机构债和政府支持机构债,总体合计规模较低。其中,可交债和可转债可以归类为证监会的产品,纳入公司债范畴;项目收益票据、国际机构债可以归类为协会的产品;而政府支持机构债,则主要以发改委审批的铁总债为代表。

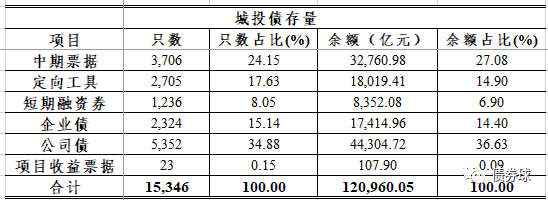

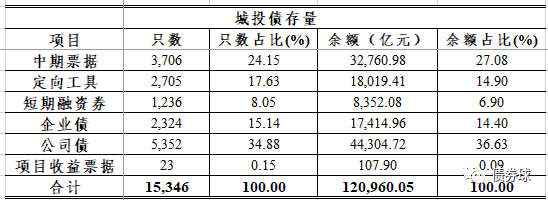

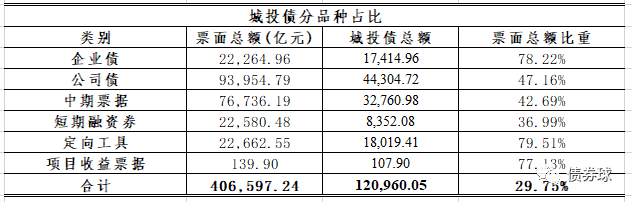

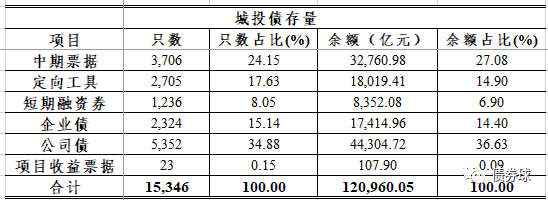

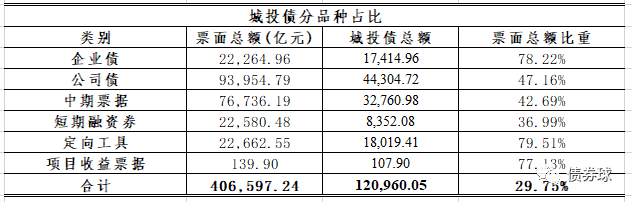

二、城投债与信用债城投债目前主要由证监会的公司债、协会产品和企业债构成,其中协会产品接近一半,公司债次之,企业债占比最低。

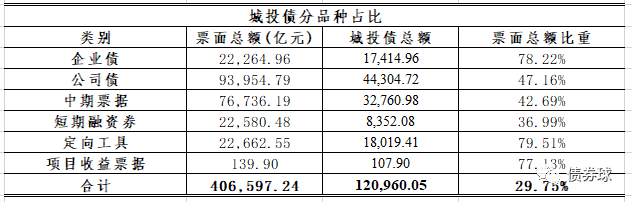

从下表可以看出,城投债占公司债比重接近一半。其中私募类城投公司债约为3.36万亿,占私募公司债的比重为72.57%;公募类城投公司债约为1.07万亿,占公募公司债的比重为22.53%。相较于公司债,一方面,对标公募公司债的中票和短融,城投债占比相对于公司债高很多,其核心原因大概在于不同监管部门审核口径方面的差异;另一方面,对标公司债的PPN,与私募债公司债占比情况大体相似,比重略高,达到79.51%。目前,企业债发行主体由少数大型产业类国企和城投公司构成,如果抛开大型产业类国企,企业债剩下的基本就只有城投。

严格来说,上述统计未将资产支持证券纳入城投债统计范畴,实在有失偏颇。一方面,就具体资产来看,无论是协会的ABN,还是证监会和银保监主管的ABS,结合实务,穿透后的相关资产,最终归类为城投的不在少数;另一方面,目前,国内大多资产支持证券类产品未能实现与原始权益人有效隔离,最终无法出表。目前城投债涉及的品种,企业债、公司债、中票、短融、PPN和项目收益票据合计规模为23.83万亿,城投债占比超过一半,以此类推,将证监会的ABN和证监会ABS合计3.15万亿中的一半归类为城投债亦不为过。因此相对更精确一点的城投债存量应当包括已有的12.1万亿,加上资产支持证券的1.57万亿,即存量的城投债达到约13.67万亿。

三、存在感那么强的原因无论是利率债,还是信用类金融债,作为承销人员会面临,一方面,承销这些债券的门槛较高,一般金融机构或者团队很难拿到这类层级的项目;另一方面,收费较低,参与人员相对有限。因此,虽然规模达到89.6万亿,接近债市的四分之三,但是对于大多一级同仁来说,几乎没什么存在感。对于发改委、协会和证监会的城投类发行主体:相对没有那么高的门槛,意味着好接近;丰富的发行主体数量,意味着大量的人可以参与;收费的乐观,意味着有吸引力;强悍的兑付能力,意味着后续相对有保障。因此,不管城投债统计口径最终是以12.1万亿为准,还是以13.67万亿为准,在占据了主流信用债品种的一半以上之后,超强的存在感也是很自然的结果。作为二级同业来说,利率债、信用类金融债和其他信用债都是投资的标的,但是为什么城投债存在感也那么强。究其原因,大概在于,如果说利率债主要用来做流动性,而真正的收益率大概还取决于信用债。从实务来看,作为信用债,大多金融债的收益率并不高,无论发行主体是中大型银行、保险,还是证券公司。因此最终收益还是取决于传统三大监管口径的信用债品种。作为三大监管口径的信用债,一方面,在经历了信用债市场多次信用事件以后,城投债屹立不倒,强悍的兑付能力,无论是谁,都很难不被打动;另一方面,城投债总体的收益率水平不低,基本能够满足投资者在收益端的需求。在信用能力和收益都能得到相对保障的情况下,城投债自然也成了二级同仁眼中的香饽饽。最终,城投债总体占比虽低,但是作为特别接地气的信用债品种,其存在感遍布债市各个角落。 地方政府投融资研究中心发起的专业交流平台

北京政和资投资咨询有限公司