有用

有用

这两天,两条新闻刺痛了A股投资者:一条是某公务员借钱炒A股亏光自杀,留下一堆债务给了妻儿老小;还有一条是常州一国资购买纳指四年大赚99%……

在标的的投资选择上,可以说是一念地狱,一念天堂。

本期,价值线通过数据统计来一睹A股之残忍:2024年前8月,A股5349家上市公司,仅600家股价实现上涨,4746家公司股价下跌,涨跌幅中位数为-27%。

去除ST和退市企业,今年A股跌幅最大的,是一家名叫深科达的科创板企业,年内已下跌了72%,首发保荐机构是安信证券,首发保荐代表人是闫佳琳、韩志广。

上市公司半年报方面,银行、中石油、中石化依然是挣钱利器;房地产、光伏成为亏钱主力军,万科半年亏损98亿元……

5349家上市公司前8月涨跌幅分布

(全市场近9成的股票今年是下跌的,且下跌3-5成是家常便饭)

深科达:今年下跌72%,或“带病”上市?

深科达,股价年内已下跌了72%,公司是典型的“上市即变脸企业”。2021年3月9日,深科达科创板上市,一个多月后,公司发布了2020年年报,公司的净利润也在这份财报中达到了顶点。上市后的第一年,净利润就开始下滑,公司上市的第二年—2022年的三季度财报首次出现亏损,2022年公司整体亏3500多万。2023年公司大亏1.15亿,2024年上半年公司再亏2500万元,扭亏之路漫漫长远。近日,一些刚上市就变脸的新股已经引来了管理层的目光,例如北交所的安达科技上市后变脸,中信证券及两保代被警示;再如北交所的利尔达也是上市后当年累计亏损,国信证券及两保代被警示。

注意的是,深科达比上述两家企业更严重,上市后已经连亏了两年半。资料显示,深科达上市的保荐机构是安信证券,首发保荐代表人是闫佳琳、韩志广。

深科达主要从事平板显示器件生产设备的研发、生产和销售,产品广泛应用于平板显示器件中显示模组、触控模组、指纹识别模组等相关组件的自动化组装和智能化检测。

据了解,由于柔性AMOLED工艺的成熟,成本正在接近LCD。并且OLED屏幕可以搭配现有主流的屏下光学指纹技术、未来屏下摄像头技术,以及柔性折叠特性,都是LCD难以达到的,因此OLED在智能手机市场逐渐取代LCD,已成为市场的共识。有观点认为,现在国内面板厂商对LCD扩产已进入尾声,面板显示行业正处于LCD向OLED的技术演进过程中,整体对LCD生产设备需求量有所减少,深科达又不能紧跟市场需求快速推出相关OLED设备,导致公司经营业绩陷入停滞的状态。

行业不景气,却早早上了科创板,也真是挺讽刺。其实,在IPO排队期间,深科达就受到诸多方面的质疑。首先是2019年深科达对业成科技、蓝思科技、欧菲光多家重要知名客户销售额大幅下滑。其次,也是在2019年,公司突然冒出来了一家新的大客户,江苏群力。江苏群力于2018年12月成立,随即2019年便成为深科达前五大客户,这引来不少猜测。

随后几个月,江苏群力就因未按期报税而被江苏盐城国税局处罚。同样在2020年9月至2020年12月期间,江苏群力将全自动光学镜片组装机、摄像头模组封装自动线硬件、纯水设备等动产抵押了。这个味道,是不是和最近爆火的天工股份颇为相似?对于深科达IPO过程中存在的问题,监管层应彻查。

A股全市场前8月跌幅前10名(均为100亿市值以下公司)

100-500亿元市值公司前8月跌幅前10

500亿元以上公司前8月跌幅前10

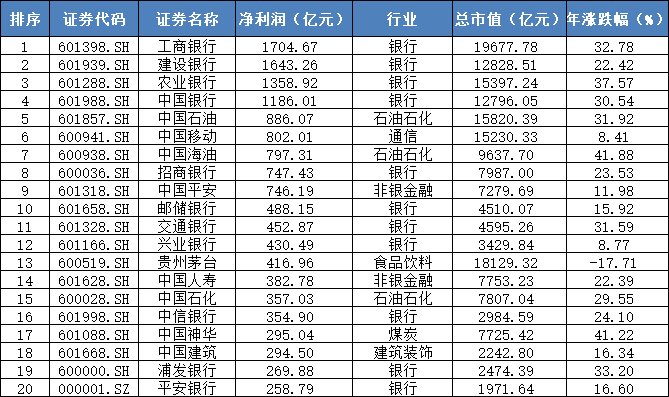

上半年哪些公司亏得多,哪些公司赚得多?上半年A股赚钱前20名公司

上半年A股亏钱前20名公司

万科:这个净利下降速度,“断崖”一词都不足以形容,简直是自由落体。

8月30日晚间,万科发布2024年中报显示,2024年上半年实现营业收入1427.8亿元,同比下降28.9%;归属于上市公司股东的净利润亏损98.5亿元,同比下降199.8%。郁亮就业绩亏损深表歉意。

对于业绩亏损的主要原因,半年报中称,一是,房地产开发项目结算规模和毛利率显著下降。报告期内,公司房地产开发业务结算利润主要对应2022年、2023年销售的项目及2024年上半年消化的现房和准现房库存。这些项目大部分为2022年前获取的土地,地价获取成本较高,后续销售阶段市场持续下行,销售情况和毛利率均低于投资预期,导致报告期结算毛利总额大幅减少。上半年,公司开发业务的结算收入为1116.8亿元,同比下降34.6%;开发业务的结算毛利率为6.8%,同比下降13.5个百分点。二是,计提减值。结合市场情况、结算毛利大幅下降,以及大宗交易等过程中多项目出现亏损,按照审慎原则,中期对部分项目计提存货跌价准备21亿元(含非并表项目计提1.7亿元)。此外,针对部分应收款项计提信用减值损失21亿元。

三是,部分非主业财务投资出现亏损。四是,部分大宗资产交易和股权交易亏损。为更快回笼资金,公司对资产交易和股权处置都采取了更加坚决的行动,部分交易价格低于账面值。

土储方面,自2023年9月至今,万科在将近一年的时间里几乎没有新增土地储备,在当前市场环境下极为谨慎。在销售端,2024年上半年万科累计实现合同销售面积939.5万平方米,合同销售金额1273.3亿元。万科表示,为了应对当前严峻的经营挑战,适应行业发展新模式,下半年将更加严格地落实“瘦身健体”和降本增效措施。资本市场上,充满了悲观预期。8月13日,穆迪将万科企业及其全资子公司万科地产(香港)的公司家族评级从"Ba3"进一步下调至"B1",展望为"负面"。穆迪评级解释,进入“B1”级预示着该企业信用风险高,违约风险较大。

早在今年3月,惠誉、标普、穆迪三大评级机构全部下调了万科的评级。3月份,万科的部分债券价格一度跌至50元,引发投资者一片恐慌。作为楼市优等生,万科早在2018年就嗅到了楼市调整的信号,当年一句“活下去”响彻地产圈。可万科嘴上说一套,实际做法又是另一套。具体来看。2018年,万科总负债为1.29万亿,资产负债率为84.59%。

到了2021年,万科总负债飙升到1.55万亿,资产负债率降为79.74%。今年以来,万科A股跌幅近40%,目前市值已低于800亿元。值得一提的是,在中期业绩会上,郁亮公开发声称:经过3年调整,房价已回落到相对合理的水平!但按照国际主流观点“房屋市值大概是300个月租金”的观点,显然,目前中国不少城市房价远未达到合理水平。或许,万科的难才是开始。

本文源自:价值线