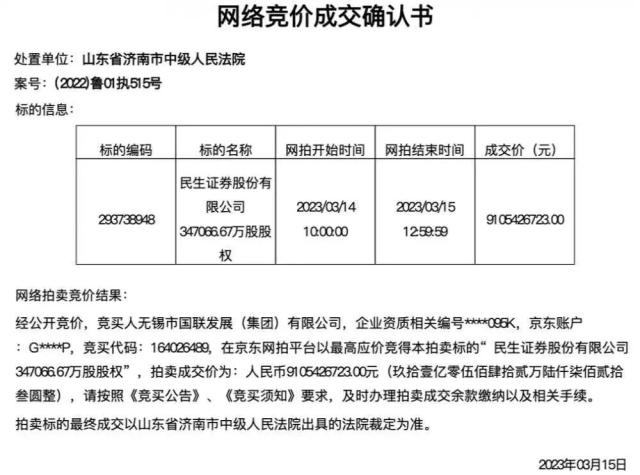

3月15日,备受关注的民生证券34.71亿股股权拍卖成功落下帷幕。三位买家经过162轮竞价,最终溢价32.4亿元(溢价率55.24%),以91.05亿元成交。

这场精彩纷呈的司法拍卖背后,是一个泰山会大佬金融帝国濒临崩塌的现实。

而民生证券的未来,也充满了诸多不确定性。

1

神秘人囤资百亿,势在必得

3月15日午间,京东拍卖平台民生证券34.71亿股股权拍卖上演精彩一幕。本次拍卖累计延时共157次,围观人数超过36万人次。在58.65亿元起拍价的基础上,三位买家轮番加价,最终以91.05亿元成交。

但在竞争如此激烈的背后,本次竞拍却是一波三折。

拍卖前,2023年2月2日,泛海控股公告收到济南中院作出的《执行裁定书》和《拍卖通知》。此时距离拍卖仅一月有余。

在这一个月期间,意向购买人须完成项目尽调、资金筹备、监管沟通等工作,并且买家在3月22日就要交齐全款。

对于类似民生证券这种非上市公司股权,无论是尽职调查,还是资金准备,对于买家都是巨大的考验。因此,泛海方面曾公开质疑,仓促法拍可能导致竞争不够充分。

在此背景下,3月12日,泛海控股突发公告,案外人北京狮王资产管理有限公司申请法院中止对登记在泛海控股名下的民生证券股份有限公司2亿股股权的执行,对应估值3.38亿元。

此时,拍卖平台显示只有1人参与竞拍。如果在正式开拍前,没有其他竞拍人报名,那么极有可能底价成交。

3月13日晚间,浙商证券、东吴证券“匆匆”公告,拟参与竞拍民生证券上述股权。此时,第一个报名的“神秘人”身份仍然不为外界所知。有媒体报道称,可能是上海国资,也有可能是无锡国资。

谜底终于在今天揭晓。众人方才得知,原来正是国联证券的控股股东——无锡市国联发展(集团)有限公司。

消息传出后,国联证券股价午后迅速飙涨8.5%。因为是控股股东参与,国联证券也免去了“信披”义务。

据《银柿财经》援引一位接近浙商证券的消息人士透露,国联集团本次竞拍准备了百亿资金,“胜券在握”,浙商方面则“子弹打光”了。

由此看来,匆匆入局的浙商证券和东吴证券显然准备不足。

从竞拍结果来看,泛海也不用担心“贱卖”了。据泛海相关人士对《21世纪经济报道》表示,“虽然对所持民生证券股权被拍卖感到遗憾,但拍卖价格充分体现了民生证券的价值”。

2

源于泛海控股的一起合同纠纷

本次拍卖背后,源于泛海控股和烟台山高的合同纠纷。

今年2月3日,泛海控股表示,子公司武汉中央商务区股份有限公司与烟台山高弘灏投资中心(有限合伙)发生合同纠纷,烟台山高向湖北省武汉市中级人民法院申请了强制执行。后烟台山高据此合同纠纷将泛海控股、控股子公司沈阳泛海建设投资有限公司诉至山东省济南市中级人民法院。

本次交易完成后,泛海控股所持民生证券股权降至0.72%,正式让出第一大股东位置,同时也失去了实控权,换来的则是泛海控股一次性套现90亿元。

但90亿元的数额看似丰厚,但相较于泛海控股969亿元的总负债(2022年三季报)而言,仍是九牛一毛。

此外,结合泛海控股披露的2022年度业绩预告可知,泛海控股已是资不抵债的状态:预计归属于母公司所有者权益为-36亿元至-6亿元。

要知道,2018年底,泛海控股总资产还有2120.97亿元,净资产也有200多亿。从2000亿总资产的金融巨头,到资不抵债濒临ST的垃圾股,泛海只用了4年。

如今,泛海系内部也已经开始互相追债了。日前,民生银行北京分行对卢志强及泛海控股、武汉中心公司和武汉中央公司发起诉讼,原因是,泛海控股两家武汉地产开发公司拖欠民生银行借钱总计超过70亿。卢志强和泛海控股是上述两家公司的担保人。

想当年,卢志强可是民生银行的发起设立人之一。截至2022年三季度末,泛海仍为民生银行第六大股东,持有4.12%的股份。

3

民生证券IPO再添不确定性?

有业内人士指出,民生证券本次拍卖之所以遭哄抢,一方面是由于估值的确便宜,另一方面也是由于其自身质地较好,属于“物美价廉”的稀缺标的。

对于国联集团来说,由于旗下已有国联证券的券商牌照,所以看中的不是牌照,或许更在意资产本身以及后续带来的业务协同。

毕竟,国联证券一直想做大。

早在2020年,上市不到两个月的国联证券发布公告,筹划吸收合并国金证券重大事项。当时这一操作被视为“蛇吞象”。不过,官宣仅22天后,国联证券国金证券“联姻”一事便宣告黄了。

今天获得民生证券控股权,国联集团算是如愿以偿了,但在这之后,其要面对同业竞争的问题。即便在监管核准“通关”后,国联证券与民生证券后续的业务开展及同业竞争问题仍待解决。

所以,一直筹划IPO的民生证券,又增添了不少不确定性。

纵观国内券商发展史,就像是一部并购史。

比如当年的申银证券与万国证券并购案、国泰证券与君安证券并购案,华泰证券控股联合证券,申万证券与宏源证券并购案等,都曾引起资本市场的强烈关注。特别是申万与宏源并购案,导致千亿级券商巨头产生,也是其时我国证券史上的最大并购案。

通过并购重组实现做大做强的案例当属中信证券。

中信证券当年上市时,曾与长江证券处于同一起跑线上。但中信证券通过不断的并购——2004年控股万通证券;2006年收购金通证券;2013年收购里昂证券;2019年收购广州证券,目前已稳居券商顶流。

接下来怎么整合民生证券,那就要看无锡国联的操盘水平了。

本文源自:深蓝财经

作者: 杨波