读创/深圳商报记者 马强

日前,一则关于阿尔法狗潜伏A股36个月却挥泪亏损出局的传言在网上流传,该传言称,谷歌研发Alpha GO的Alpha Beta旗下的Deep Mind团队,近期发表论文称:其研发的人工智能交易系统Alpha Stock,已经在中国A股市场潜伏交易三十六个月,在经过不断的自我学习、自我进化后,最终净值亏损呈现不断扩大趋势,且净值波动区间和换手率也呈现飙升趋势。该团队最终决定暂停该领域的研究,将重新审视研究框架。可谓全球最强人工智能铩羽而归。

该传言并很有气势地宣称:“我大A默默无闻粉碎敌人一次资本暗战。广大股民老乡们可以长舒一口气了。看看,全球最强机器大脑在我大A股都干不下去,因此,亏损不是你的错,实在大A水太深路太滑。无需悲伤,更不必气馁。”

来源:网络截图

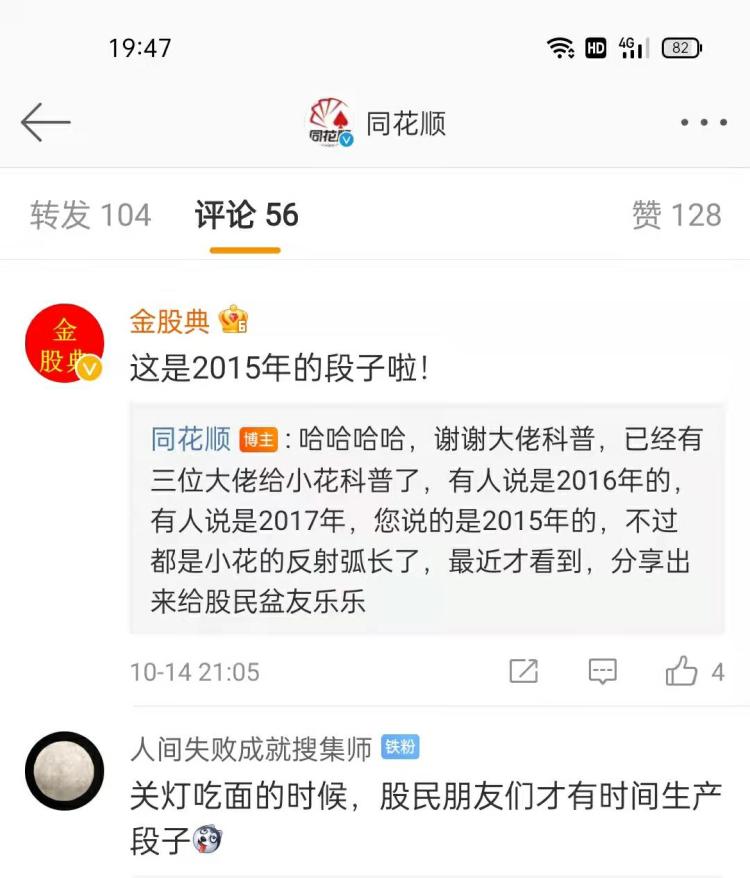

连同花顺微博都转了:

来源:同花顺微博截图

▍网友跳出来“挖坟”:弄啥呢?N年前的老段子了!

曾经战胜中国柯洁、韩国李世石等人类顶尖围棋高手的阿尔法狗,真的在炒股方面如此不堪?A股将成为人类对抗机器的最后一块遮羞布吗?或者说,面对我“大A股”,连阿尔法狗都束手无策吗?

当然不是!互联网是有记忆的,在A股中“饱受摧残”的投资者也是有记忆的。很快,就有不少网友跑到同花顺微博下“挖坟”:几年前的老段子了……老梗又给挖出来……其实这仅仅是个流传的段子,或许只是大家为亏钱找了一个聊以自我安慰的台阶……

来源:网络截图

▍关于人工智能炒股、量化投资与Alpha GO模式炒股

人类用人工智能炒股的历史由来已久,在上世纪70年代,专家系统就被用来预测股市和投资。市场人士指出,目前的所谓量化投资与Alpha GO模式炒股,都可以看作广义的人工智能炒股不断“与时俱进”的另一种呈现。

所谓量化交易,是指以先进的数学模型替代人为的主观判断,利用计算机技术从庞大的历史数据中海选能带来超额收益的多种“大概率”事件以制定策略,极大地减少了投资者情绪波动的影响,避免在市场极度狂热或悲观的情况下作出非理性的投资决策。量化交易一般会经过海量数据仿真测试和模拟操作等手段进行检验,并依据一定的风险管理算法进行仓位和资金配置,实现风险最小化和收益最大化。

▍量化投资在国外已得到广泛应用和认可

公开资料显示,量化投资在国外已经有30多年的发展历史,其投资业绩稳定、市场规模和份额不断扩大。首先,从全球市场的参与主体来看,全球排名前列资管机构,基本都依靠计算机技术来开展投资决策。其次,全球超70%的资金交易用计算机或者程序进行,其中一半是由量化或者程序化的管理人来操盘。第三,从人才储备和培养看,已有超过450所美国大学设置了金融工程专业,每年相关专业毕业生达到1.5万人。

柯洁

Alpha GO一举成名,主要是在它之前在人类认为很难量化的围棋领域上取得的非凡成就,在Alpha GO面前,人类顶级围棋高手如中国柯洁、韩国李世石等,都几无还手之力。柯洁在失败后也坦承:“输的没有什么脾气”,“AI上一次还是很接近人的,现在越来越接近围棋上帝了。”“AI一直在进步,差距越来越大,我们的胜率无限接近于零,这太痛苦了。我跟人类下胜率还可以,以后还是希望跟人类下棋。”

Alpha GO成就如此辉煌,自然有人想把它的原理用在金融领域,但这些年来的事实证明,Alpha GO在金融领域,远远达不到它在围棋领域已经达到的高度。

▍量化投资者在中国方兴未艾,但总体成交占比依然很低

公开资料显示,目前国内量化投资规模大概是3500到4000亿人民币,量化基金管理规模在国内证券基金的占比在1%~2%,在公募证券基金占比不到1%,在私募证券基金占比5%左右。相比国外超过30%的资金来自于量化或者程序化投资,国内量化投资未来的增长空间巨大。

▍人工智能炒股以及量化投资等的局限

市场人士认为,人工智能炒股,直白点说就是分析股市数据以应用于投资,但影响股市的很多因素都是隐藏在数据之下的。具体来说,围棋是完美信息博弈模型,但金融却是典型的非完美信息。股市从来就不是一个纯理性的市场,甚至很多时候,它是一个被市场情绪和多重利空、利多信息驱动的、随机波动、没有规律的市场,只靠数理逻辑的人工智能,目前看尚无法完全驾驭股市无穷的随机性。

记者留意到,公开资料显示,Alpha Go的增强学习之前在围棋等领域表现的是如此出色,很多人之前也想过用在投资组合上,每个投资周期是重新调整各个策略(或各个股票)的权重。但实际上效果不是那么明显:股票未来收益的概率分布是不大好掌握的。过去赚钱的股票未来可能亏钱,过去亏钱的未来可能赚钱,很难估计,而未来收益分布这方面估计错了,无论模型其他部分再漂亮,也是典型的垃圾进、垃圾出。

而且,在市场情绪领悟和把握、上市公司基本面分析和预测等很多方面,Alpha Go仍然远未能达到与现实的高度拟合。另外,Alpha Go在如何应对公司做假账、如何对公司的利多、利空消息做出应对等方面也力有不逮,而这会造成决策的延迟,而有些决策延迟在投资上会造成灾难性后果。

因此,人工智能炒股和量化投资,在实践中都不可避免地一系列的潜在风险,具体包括:

1、历史数据的完整性。行情数据不完整可能导致模型与行情数据不匹配。行情数据自身风格转换,也可能导致模型失败,如交易流动性、价格波动幅度、价格波动频率等。

2、模型设计中没有考虑仓位和资金配置,没有安全的风险评估和预防措施,可能导致资金、仓位和模型的不匹配,而发生爆仓现象。

3、物理障碍:网络中断、硬件故障等也可能对量化交易产生影响。

4、同质模型产生竞争导致的风险。

5、单一投资品种导致的不可预测风险。

▍理性看待人工智能炒股与量化投资

市场人士认为,对人工智能炒股与量化投资,投资者还是要秉持一个客观理性的态度,既不需盲目顶礼膜拜,也不需轻视无视。

量化策略都有一定的策略逻辑和定式参数,但它还没有被市场发现的时候,是存在可能的盈利空间,但若一直运行下去,这种策略或者定式可能面临失效和钝化的可能。举例来说,目前我国期货市场里已经存在巨量的人工智能交易,在巨量的智能对抗中,任何人工智能交易都将慢慢地变得没有优势,再智能、再厉害的交易模型终将被这个市场所淡化。

但市场人士同时指出,人工智能交易依然是无比强大的,机器是不知疲倦的,在不断的学习,它可以不断发现新特征,这是人工智能厉害之处。而且,人工智能在毫秒级数据分析和交易速度、在金融大数据的快速全面收集整理、分析上,也令散户望尘莫及。对投资者尤其是散户来说,很遗憾的是,随着量化投资的不断完善,投资者尤其是散户在个别交易方式(如短线交易)等方面的劣势将更趋明显,但若散户能扬长避短,在对市场情绪心理的敏感度、个股基本面变化的把握度、盘中应变能力和信息模糊化处理能力等方面不断进步,依然有望在股市无穷的机会和波动中,找到一条适合自己的生存之路。

审读:喻方华